持続化給付金は返済不要!中小企業200万円個人事業主100万円をもらう方法と必要書類を確認!

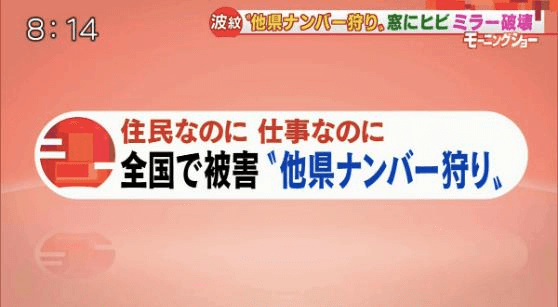

「持続化給付金」は、新型コロナウイルス感染拡大の影響で、2020年1月~12月までの各月の売上が前年(2019年度)同月と比べて50%以上減少した場合に、個人事業主に最大100万円、中小企業に最大200万円まで補償してくれる制度です。持続化給付金の申請開始日は、令和2年5月1日に決定しました!

今回は「持続化給付金」について、発表されている「条件」「給付額の確認方法」「申請方法」などをまとめましたので、売上が減少している個人事業主や中小企業の経営者の方は、是非参考にしてみてください。

いつから受付開始?

持続化給付金の申請期間は令和2年5月1日から令和3年1月15日までです。

いつもらえるの?

申請から支給までは2週間前後です。早ければ5月中旬から支給が始まる見通しです。(※最速で5月8日(金)から支給が開始される見通しです。)

「持続化給付金」をもらうための条件

「持続化給付金」は、新型コロナウイルス感染拡大の影響で、2020年1月~2020年12月のいずれかの月の売上が前年同月日50%以上減少した中小企業や個人事業主(フリーランス含む)に対して支給される給付金です。

1.いくらもらえるの?

持続化給付金の支給額は、法人と個人で次のように設定されています。

2.法人の場合

資本金10億円未満の中堅・中小企業に最大200万円(会社以外の医療法人、農業法人、NPO法人、社会福祉法人も対象です。)

3.個人事業主・フリーランスの場合

個人事業主・フリーランスの方は、最大100万円

法人も個人も業種問わず(※)支給される給付金です。また、資金も使途も問われませんので、給付金の使い道が自由という点もポイントです。

持続化給付金(中小企業)の支給要件は、次の①と②の両方を満たしている法人となります。

①2019年以前から事業収入(売上)を得ており、今後も事業を継続する意思があること

つまり、2020年から会社を設立した場合は、残念ながら給付対象外となります。また、もうすぐ廃業する予定・すでに廃業しているという場合も給付対象外となります。

②2020年1月~2020年12月のいずれかの月の売上が前年同月比50%以上減少していること

「いずれかの月」は申請者(会社)の方で選ぶことができますので、より減少幅の大きい月を選べば、給付金も多く上限までもらえることになります。

4.給付金額の確認方法

「持続化給付金」の給付額は、次の計算式で求めることができます。

計算式:(直前の事業年度の総売上)-(前年同月比▲50%月の売上x12ヶ月)

※例えば、法人で3月決算の場合、直前の事業年度は2019年4月~2020年3月となります。一方、個人事業主・フリーランスの方の場合は、原則2019年分(2019年1月1日~2019年12月31日)の事業収入となります。

③2019年から事業を始めたけど、創業1年未満のため前年の同月と比較できない場合はどうなる?

2019年から事業を始めた法人・個人事業主の方でも条件を満たせば給付金の対象となります。

2019年に事業を始めたばかりで、まだ確定申告をしていない場合でも、法人の場合は「創業特例」、個人事業主の場合は「新規開業特例」を利用することで給付対象になる場合があります。

「創業特例」と「新規開業特例」の給付条件は、2019年の売上の平均額と2020年1月~12月までのいずれかの月の売上を比較して50%以上減少している月があれば支給対象となります。

まず、2019年の年間事業収入を計算します。

2019年の年間事業収入は10月40万円+11月50万円+12月60万円150万円ですね。

続いて、2019年の設立後の月数を確認します。

2019年の設立後の月数は、10月・11月・12月の3ヶ月です。(※設立した月から1ヶ月目にカウントします。)

ここで一度、2019年の平均売上を計算します。

150万円÷3ヶ月=50万円

あとは、この50万円を2020年1月~12月の各月の売上と比較して50%以上減少している月があれば、給付対象となります。

今回の例では、2020年4月の売上10万円が前年の平均売上と比較して50%以上減少しているので、給付対象ですね。また、50%以上減少している月の売上は10万円となります。

最後に計算式に当てはめて給付金額を求めます。

計算式:(2019年の年間事業収入÷2019年の設立後の月数※)×12-(50%以上減少している月の売上×12)

150万円÷3ヶ月×12-10万円×12=480万円

法人の場合は、上限額200万円をオーバーしているため、200万円。

個人事業主・フリーランスの場合は、上限額100万円をオーバーしているため、100万円となります。

「創業特例」と「新規開業特例」の必要書類を確認

創業特例(法人)で必要な書類

・法人名義の通帳の写し(給付金の振込先口座番号を確認するため)

通帳の「表面」と「通帳を開いた1・2ページ目」の両方の写しが必要です。ただし、ネットバンク等で紙媒体の通帳がない場合は、電子通帳等の画面を保存して添付すればokです。

(※法人の代表者名義でも申請が可能です)

・2019年中の全ての月間事業収入がわかるもの

・対象月(売上が50%以上減少した月)の月間事業収入がわかるもの

対象月の売上台帳など(会計ソフトから抽出した売上データやエクセルで作成した売上データ等で、売上が減少した月のものとわかるように「2020年◯月」と記載してください)

・登記簿謄本(履歴事項全部証明書)

「会社設立の年月日」が2019年1月1日から2019年12月31日までのものが対象です。

添付書類は、スキャン画像以外に、スマホやデジカメで撮影した写真でも(綺麗に映っていれば)OKです。(対応ファイル形式はPDF・PNG・JPGです)

新規開業特例(個人事業主)で必要な書類

・2019年分の確定申告書類

<青色申告の場合>

「確定申告書第一表」の控え1枚

「所得税青色申告決算書」の控え2枚

※確定申告書第一表の控えには「収受日付印」が押されている必要があります。(e-taxで申請している場合は、申告書に印字されていると思いますので、確認してみてください。)

<白色申告の場合>

確定申告書第一表(1枚)

※収受日付印が押されている必要があります。(e-taxで申請している場合は、申告書に印字されていると思いますので、確認してみてください。)

・50%以上減少した月の売上台帳等

フォーマットの指定はありませんので、経理ソフト等から抽出したデータ、エクセルデータ、手書きの売上帳などでもokということです。(※売上が減少した月のものと分かるように「2020年〇月」と記載するのを忘れないようにしてください。)

・通帳の写し

銀行名・支店番号・支店名・口座種別・口座番号・口座名義人が確認できるものが必要です。

通帳の場合は「表面」と「通帳を開いた1・2ページ目」の両方の写しを添付しますが、ネットバンク等で紙媒体の通帳がない場合は、画面のキャプチャを添付すればokです。

・個人事業の開業・廃業等届出書または事業開始等申告書

「個人事業の開業・廃業等届出書」を提出する場合、①開業日は2019年12月31日以前になっている必要があります。また、②提出日は、2020年4月1日以前になっている必要があります。

※税務署の受付印が押されている必要があります。

「事業開始等申告書」を提出する場合、①開始年月日は2019年12月31日以前になっている必要があります。また、②申告日は、2020年4月1日以前になっている必要がありますので、注意してください。

※受付印が押されている必要があります。

添付書類は、スキャン画像以外に、スマホやデジカメで撮影した写真でも(綺麗に映っていれば)OKです。(対応ファイル形式はPDF・PNG・JPGです)

個人事業主から法人成りしたときはどうなる?

「法人成り特例」で給付対象になりました!この場合、売上は個人事業主時代のものと比較することができます。

ちなみに、2020年4月1日までに法人を設立していれば給付金の上限は200万円まで。2020年4月2日以降に法人成りした場合は、上限100万円までとなりますので、注意してください。

給付金額の確認方法

「持続化給付金」の給付額は、次の計算式で求めることができます。

計算式:(直前の事業年度の総売上※)ー(前年同月比▲50%月の売上×12ヶ月)

※例えば、法人で3月決算の場合、直前の事業年度は2019年4月~2020年3月となります。一方、個人事業主・フリーランスの方の場合は、原則2019年分(2019年1月1日~2019年12月31日)の事業収入となります。

1,200万円-(40万円×12ヶ月)=720万円(※金額は10万円単位で、10万円未満の端数があるときは、その端数は切り捨てとなります。)

この場合の給付金額は(上限額をオーバーしているため)、中小企業の場合は200万円、個人事業主・フリーランスでは100万円となります。

この図のように1月の売上は前年同月比で50%以上減少していなくても、その月以外に50%以上減少している月があれば、給付対象となりますので、是非チェックしてみてください。

売上が50%以上減少している月が複数ある場合は?

事業主側で50%以上減少した月を選択することができますので、より減少幅の大きい月を選べば、給付金も多くもらえることになります。(上限額まで)

提出書類(用意するもの)

提出書類についても、下記に「法人の場合」と「個人事業主の場合」を別々にまとめました。

法人の場合

法人名義の通帳の写し(給付金の振込先口座番号を確認するため)

通帳の「表面」と「通帳を開いた1・2ページ目」の両方の写しが必要です。ただし、ネットバンク等で紙媒体の通帳がない場合は、画面のキャプチャを添付すればokということです。

(※法人の代表者名義でもokということです。)

2019年度の確定申告書類の控え※合計3枚

「確定申告書別表一」の控え 1枚

「法人事業概況説明書」の控え 表と裏の2枚

※「確定申告書別表一」には、「収受日付印」が押される必要があります。

対象月の月間事業収入がわかるもの

2020年〇月と記載されている売上台帳、帳面、その他の対象月の属する事業年度の確定申告の基礎となる書類

※添付書類は、スキャン画像以外に、スマホやデジカメで撮影した写真でも(綺麗に映っていれば)OKです。(オンライン申請の場合の対応ファイルはPDF・PNG・JPGです)

※申請時には「法人番号」を入力します。法人番号がわからないという場合は、国税庁の法人番号公表サイトから検索可能です。

個人事業主・フリーランスの場合

2019年分の確定申告書類の控え

<青色申告の場合>

「確定申告書第一表」の控え1枚

「所得税青色申告決算書」の控え2枚

※確定申告書第一表の控えには「収受日付印」が押されている必要があります。(e-taxで申請している場合は、申告書に印字されていると思いますので、確認してみてください。)

<白色申告の場合>

確定申告書第一表(1枚)

※収受日付印が押されている必要があります。(e-taxで申請している場合は、申告書に印字されていると思いますので、確認してみてください。)

2020年分の対象とする月(売上が50%以上減少している月)の売上台帳等

フォーマットの指定はありませんので、経理ソフト等から抽出したデータ、エクセルデータ、手書きの売上帳などでもokということです。(※ただし、データや書類には2020年〇月=対象月を明確に記載するようにしてください。)

通帳の写し(給付金の振込先口座番号を確認するため)

銀行名・支店番号・支店名・口座種別・口座番号・口座名義人が確認できるものが必要です。

通帳の場合は「表面」と「通帳を開いた1・2ページ目」の両方の写しを添付しますが、ネットバンク等で紙媒体の通帳がない場合は、画面のキャプチャを添付すればokということです。

顔写真付きの本人確認書類の写し

運転免許証の場合は両面(返納している場合は、運転経歴証明書でも可。)

個人番号カードの場合は表面のみ

顔写真付きの本人確認書類がない場合は、次のセットでも申請が可能です。

「住民票の写し」+「パスポート」

「住民票の写し」+「保険証(両面コピー)」

※添付書類は、スキャン画像以外に、スマホやデジカメで撮影した写真でも(綺麗に映っていれば)OKです。(オンライン申請の場合の対応ファイルはPDF・PNG・JPGです)

※帳簿とは、日々の取引を記録していくことです。具体的には、「取引年月日」「取引先の名称」「売上金額」「経費」「日々の合計」などを記録します。(白色申告の場合)

申請するときに必要な情報

オンライン申請に必要な情報を載せておきますので、事前に準備しておいてください。

法人番号(法人番号がわからない場合は、国税庁の法人番号公表サイトから検索可能です。)

法人名・本店所在地

(法人番号を入力すると自動で入力されます。)

業種

設立年月日(西暦入力です)

資本金額または出資の総額・常時使用する従業員数

代表者・担当者情報

代表者・担当者連絡先

対象月の属する事業年度の直前の事業年度の事業収入(3月決算の法人で対象月が2020年2月の場合は、前の事業年度は2018年4月~2019年3月となります)

決算月

対象月の月間事業収入

法人名義の振込先口座(法人の代表者名義も可)に関する情報

「持続化給付」の申請方法

「持続化給付?」の申請は、原則電子申請(オンライン申請)での受付となります。

申請するときに添付する書類(必要書類)

持続化給付金を申請するときに添付(アップロード)する書類は、次の3種類です。

法人名義の通帳の写し(給付金の振込先口座を確認するため)

金融機関名・金融機関コード・支店名・支店コード・種別(普通・当座)・口座番号・口座名義人(※法人の代表者名義でもok)が確認できるものを添付します。

具体的には、通帳の「表面」と「通帳を開いた1・2ページ目」の両方の写しですが、ネットバンク等で紙媒体の通帳がない場合は、WEB通帳等の画面のキャプチャを添付すればokということです。

2019年度の確定申告書類の控え※合計3枚

「確定申告書別表一」の控え 1枚

「法人事業概況説明書」の控え2枚(表面と各月の売上が記載されている裏面)

※「確定申告書別表一」には、税務署の「収受日付印」が押される必要があります。

補足説明:税務署の「収受印」が押印されていない場合は、税理士による押印及び署名がされている月ごとの事業収入を証明する書類(様式自由)で代用が可能です。

対象月の月間事業収入がわかるもの

対象月(売上が減少した月)の売上台帳など(会計ソフトから抽出した売上データやエクセルで作成した売上データ等で、対象月ものと分かるように「2020年〇月」と記載してください。)

※添付書類は、スキャン画像以外に、スマホやデジカメで撮影した写真でも(綺麗に映っていれば)OKです。(対応ファイル形式はPDF・PNG・JPGです)

※創業特例を利用する場合は、別途、登記簿謄本(履歴事項全部証明書)を添付する必要があります。

条件と必要書類の確認ができたら、あとは申請するだけです。

具体的には、2020年5月1日に「持続化給付金ホームページ」が開設され、次の手順で申請を行います。

①仮登録を行う

「持続化給付金ホームページ」の申請ボタンを押して、メールアドレスなどを入力し、仮登録をする。

↓

②本登録を行う

仮登録のときに入力したメールアドレスに届いた内容を確認し、本登録をする。

↓

③IDとパスワードを入力して「マイページ」を作成する

↓

④必要事項を入力する

基本情報、売上、口座情報、通帳の写しをアップロード

↓

⑤必要書類を添付

↓

⑥申請する

↓

⑦審査

申請内容に不備等あった場合は、メールとマイページで知らせてくれます

↓

⑧2週間程度で給付通知書の発送と給付金が振り込まれる

かなりシンプルなので、オンライン申請が苦手な人でも大丈夫だと思います。

持続化給付金についての問い合わせ窓口

<中小企業庁 金融・給付金相談窓口>

TEL : 0570-783183

平日・休日9:00~17:00

<持続化給付金事業コールセンター>

フリーダイヤル:0120-115-570

(※その他、通話料が発生する03-6831-0613でも受け付けています。)

受付時間:8:30~19:00(5月~6月までは土日祝も繋がります。)

その他、各地域の経済産業局でも相談可能です。

https://www.meti.go.jp/press/2020/04/20200427003/20200427003.html

【追記】

申請開始と同時にアクセスが殺到しており、登録IDとパスワードが合致しているはずなのに申請サイトにログインできないとかサーバーメンテナンス画面が出て前に進めないなど、サーバーダウンの事象が多数報告されています。

これでは、本当に必要な事業者のもとに給付金が届かない。法人と個人事業主ごと、本店所在地ごとに細かく申請サイトを分け、アクセスを分散させるなど、経済産業省には一刻も早い対応が求められる。

まとめ

持続化給付金は、中小企業だけでなく個人事業主やフリーランスの方も最大100万円の給付を受けることができます。条件や申請方法もシンプルなので、是非チェックしてみてください。